夏學釗

2022年1月3日~7日,鐵礦石期貨迎來開門紅,主力合約價格創(chuàng)出本輪上漲新高。不過,通過對基本面的綜合分析,筆者認為鐵礦石期貨繼續(xù)上漲的空間受限,持有多單的投資者需警惕回調風險。

鋼廠復產遲遲未見

支撐此輪鐵礦石期貨價格反彈的首要因素應該是鋼廠復產的預期,但實際上這種預期直到現在仍未得到現實驗證。

鐵礦石的需求集中于鋼鐵生產的高爐環(huán)節(jié)。關于鋼廠高爐復產的預期最早是從2021年11月中旬開始的,當時市場產生復產預期的邏輯比較清晰:根據國家統(tǒng)計局發(fā)布的數據,2021年1月~10月份粗鋼產量已經呈現同比下降格局,這意味著實現全年粗鋼產量同比不增的目標已經較為輕松,2021年底鋼廠存在復產空間。不過,實際上,鋼廠復產的預期并沒有得到現實驗證。

根據相關機構數據,2021年11月8日~12日,全國高爐產能利用率為75.72%,11月5日~12月25日的6周內全國高爐產能利用率分別為75.35%、75.23%、74.80%、74.12%、74.28%、74.33%。從高爐產能利用率的情況來看,高爐生產實際呈現穩(wěn)中有降的態(tài)勢。2021年12月27日~31日,全國高爐產能利用率上升至75.79%,似乎是高爐復產得到驗證的信號。不過,對比來看,2021年12月27日~31日高爐產能利用率與2021年11月中旬幾乎持平,也就是剛剛恢復到鋼廠高爐復產預期初起時的水平。

當前,市場對鋼廠復產的預期仍未改變,這也是有邏輯支撐的。如高爐產能利用率所體現的,經過2021年下半年開啟的大力減產措施,全國鋼鐵產量被壓縮至較低水平,若2022年全年都維持當前的生產水平,則2022年鋼鐵產量必然是呈同比大幅度下降態(tài)勢,鋼鐵供需將出現明顯的缺口。

不過,回歸到鐵礦石期貨價格上來說,既然前期鐵礦石期貨價格的上漲本就是基于鋼廠復產預期的,目前鋼廠復產預期遲遲未得到現實驗證,鐵礦石期貨價格理應失去重要的推動力。即使后期鋼廠復產落地,也只是將前期的利多因素兌現而已,不能視為新的利多因素。

此外需要強調的是,碳達峰、碳中和的政策背景仍在,從中長期來看,高爐生產受到壓縮將成為一種趨勢,鐵礦石需求中期下降的邏輯并沒有改變,這對于鐵礦石價格是重要的利空因素。

國際發(fā)貨保持穩(wěn)定

我國鐵礦石高度依賴進口,在我國進口的鐵礦石中,來自澳大利亞和巴西的鐵礦石占比在80%以上,故而觀察澳大利亞和巴西兩國的鐵礦石發(fā)貨量變化,基本就能判斷我國鐵礦石的供應狀況。近幾個月,國際鐵礦石發(fā)貨基本呈現出穩(wěn)定態(tài)勢。根據測算,澳大利亞、巴西兩國每周的發(fā)貨量均值維持在2000萬噸左右。

實際上,自2021年下半年以來,鐵礦石供應對價格的影響就顯著減弱。雖然偶爾也有供應端相關的新聞刺激短期市場情緒,且巴西的新冠肺炎疫情態(tài)勢一直沒有得到有效控制,但鐵礦石的發(fā)貨量并沒有受到影響。在未來的一段時間內,刺激市場情緒的事件仍有可能發(fā)生,特別是第1季度是颶風多發(fā)期,市場常常借機炒作澳大利亞鐵礦石發(fā)貨問題。不過,筆者認為,鐵礦石發(fā)貨節(jié)奏保持相對穩(wěn)定仍將是大概率事件。

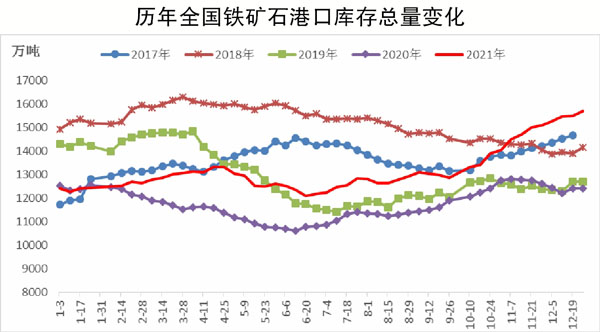

港口庫存創(chuàng)出新高

如前面所述,從2021年下半年開始,鐵礦石需求明顯下降而供應保持穩(wěn)定,鐵礦石港口庫存持續(xù)上升。相關數據顯示,2021年6月末,全國鐵礦石港口庫存在1.2億噸左右,而當前鐵礦石港口庫存在1.57億噸,累計增加了3700萬噸左右。從絕對量來看,1.57億噸的港口庫存量也位于近幾年的較高庫存水平,高庫存意味著鐵礦石市場整體供需格局是偏于過剩的。

雖然鐵礦石的庫存和價格并不是嚴格的對應關系,更高的庫存并不一定就意味著更低的價格,但也必須承認,高庫存環(huán)境有利于塑造空頭氛圍。故而,筆者認為高庫存是鐵礦石價格的利空因素。

價格遠離成本區(qū)間

最后,我們來考慮一下估值的問題。目前鐵礦石指數在125美元/噸左右,遠高于主流礦山成本,距離非主流礦山的成本也有不小的距離,這意味著鐵礦石主要的供應企業(yè)具有豐厚的利潤。從估值的角度來看,豐厚的利潤是估值偏高的信號。

綜上所述,筆者認為鐵礦石期貨價格或已體現或透支了鋼廠復產這一最重要的利多因素,而供應平穩(wěn)、庫存高企均預示著鐵礦石實際上不存在真正的供需緊張態(tài)勢,考慮到當前鐵礦石價格已經偏高,預計鐵礦石期貨價格后期上漲空間受限。

《中國冶金報》(2022年1月13日 03版三版)