中國(guó)鋼鐵工業(yè)協(xié)會(huì)

7月份,鋼材市場(chǎng)進(jìn)入傳統(tǒng)市場(chǎng)淡季,受高溫多雨天氣的影響,下游有效需求不足,生產(chǎn)強(qiáng)度沒(méi)有及時(shí)調(diào)整到位以適應(yīng)市場(chǎng)需求的變化,疊加受鋼筋新舊國(guó)標(biāo)過(guò)渡期的影響,國(guó)內(nèi)鋼材市場(chǎng)價(jià)格持續(xù)下降。尤其是8月份以來(lái),市場(chǎng)供需矛盾進(jìn)一步加劇,鋼材價(jià)格呈加速下跌之勢(shì)。

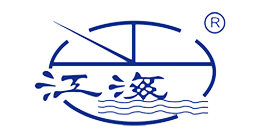

國(guó)內(nèi)鋼材價(jià)格指數(shù)持續(xù)下降

據(jù)中國(guó)鋼鐵工業(yè)協(xié)會(huì)監(jiān)測(cè),7月份,中國(guó)鋼材價(jià)格指數(shù)(CSPI)平均值為100.46點(diǎn),環(huán)比下降3.64點(diǎn),降幅為3.49%;同比下降9.42點(diǎn),降幅為8.57%。其中,CSPI長(zhǎng)材指數(shù)平均值為102.32點(diǎn),環(huán)比下降4.53點(diǎn),降幅為4.2%;同比下降10.86點(diǎn),降幅為9.60%。板材指數(shù)平均值為98.92點(diǎn),環(huán)比下降3.45點(diǎn),降幅為3.4%;同比下降11.80點(diǎn),降幅為10.66%。

截至7月末,CSPI為97.00點(diǎn),環(huán)比下降5.96點(diǎn),降幅為5.79%;比上年末下降15.90點(diǎn),降幅為14.08%;同比下降14.22點(diǎn),降幅為12.79%。

1月—7月份,CSPI平均值為106.86點(diǎn),同比下降6.36點(diǎn),降幅為5.60%。

長(zhǎng)材、板材價(jià)格均持續(xù)下降,長(zhǎng)材降幅大于板材。

截至7月末,CSPI長(zhǎng)材指數(shù)為98.35點(diǎn),環(huán)比下降6.85點(diǎn),降幅為6.51%;CSPI板材指數(shù)為95.57點(diǎn),環(huán)比下降5.73點(diǎn),降幅為5.66%。與上年同期相比,CSPI長(zhǎng)材、板材指數(shù)分別下降15.73點(diǎn)、17.11點(diǎn),降幅為13.79%、15.18%。

1月—7月份,CSPI長(zhǎng)材指數(shù)平均值為109.66點(diǎn),同比下降7.87點(diǎn),降幅為6.70%;板材指數(shù)平均值為105.76點(diǎn),同比下降7.78點(diǎn),降幅為6.85%。

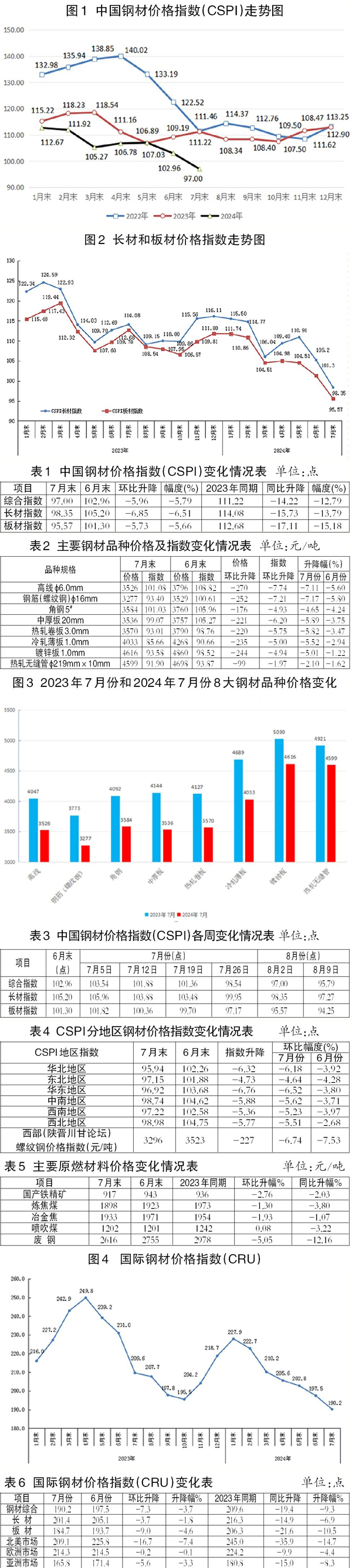

主要鋼材品種價(jià)格均有所下降。

7月末,鋼協(xié)監(jiān)測(cè)的8大鋼材品種中,所有品種價(jià)格環(huán)比有所下降。其中,高線、螺紋鋼和角鋼價(jià)格分別下降270元/噸、252元/噸和176元/噸,中厚板、熱軋卷板、冷軋薄板和鍍鋅板價(jià)格環(huán)比分別下降221元/噸、220元/噸、235元/噸和244元/噸,熱軋無(wú)縫管價(jià)格下降99元/噸。

鋼材價(jià)格指數(shù)已持續(xù)低于100點(diǎn)。

今年第1季度,鋼材價(jià)格持續(xù)單邊下行,尤其是春節(jié)后鋼價(jià)下跌幅度加快。進(jìn)入4月份以后,鋼材價(jià)格止跌企穩(wěn),開(kāi)始回升。5月份,鋼材價(jià)格震蕩運(yùn)行,不同品種走勢(shì)有所分化,價(jià)格總體高于4月份。6月份以后,供需矛盾加劇,鋼材價(jià)格又開(kāi)始下跌。尤其是在7月份傳統(tǒng)需求淡季后,疊加螺紋鋼新舊國(guó)標(biāo)過(guò)渡的影響,市場(chǎng)供需矛盾進(jìn)一步加大,鋼材價(jià)格加速下跌,連續(xù)跌破前低,CSPI已經(jīng)連續(xù)4周低于100點(diǎn)。近期,部分地區(qū)(新疆、南昌)Ⅲ級(jí)螺紋鋼價(jià)格跌破3000元/噸。

各地區(qū)鋼材價(jià)格指數(shù)環(huán)比降幅擴(kuò)大。

分地區(qū)來(lái)看,截至7月末,CSPI全國(guó)6大地區(qū)鋼材價(jià)格指數(shù)環(huán)比均持續(xù)下降。其中,華北地區(qū)、東北地區(qū)、華東地區(qū)、西南地區(qū)和西北地區(qū)7月末指數(shù)比6月末分別下降6.18%、4.64%、6.52%、5.62%、5.23%和5.51%。

7月末,西部(陜晉川甘論壇)螺紋鋼價(jià)格指數(shù)為3296元/噸,環(huán)比6月末下降227元/噸,降幅為6.74%。

國(guó)內(nèi)市場(chǎng)鋼材價(jià)格變化因素分析

制造業(yè)和基建投資增速放緩,房地產(chǎn)投資降幅擴(kuò)大。

1月—7月份,全國(guó)固定資產(chǎn)投資(不含農(nóng)戶(hù))同比增長(zhǎng)3.6%,增速較1月—6月份放緩0.3個(gè)百分點(diǎn)。其中,基礎(chǔ)設(shè)施投資同比增長(zhǎng)4.9%,增速下降0.5個(gè)百分點(diǎn)。制造業(yè)投資同比增長(zhǎng)9.3%,增速下降0.2個(gè)百分點(diǎn)。中國(guó)制造業(yè)PMI(采購(gòu)經(jīng)理指數(shù))連續(xù)3個(gè)月低于榮枯線,顯示制造業(yè)有所減弱。7月份,汽車(chē)產(chǎn)量為229萬(wàn)輛,同比下降4.8%,環(huán)比下降8.8%。1月—7月份,機(jī)械行業(yè)增加值保持增長(zhǎng),多數(shù)產(chǎn)品產(chǎn)量同比增長(zhǎng)。7月份,冰箱和空調(diào)產(chǎn)量同比分別下降3.0%和12.9%,洗衣機(jī)同比增長(zhǎng)13.8%。7月份,造船業(yè)三大指標(biāo)繼續(xù)保持較快增長(zhǎng)。1月—7月份,全國(guó)規(guī)模以上工業(yè)增加值同比實(shí)際增長(zhǎng)5.9%,增速環(huán)比放緩0.1個(gè)百分點(diǎn)。7月份,全國(guó)規(guī)模以上工業(yè)增加值環(huán)比增長(zhǎng)0.35%。

從房地產(chǎn)業(yè)來(lái)看,1月—7月份,房地產(chǎn)開(kāi)發(fā)投資累計(jì)同比下降10.2%,增速環(huán)比下降0.1個(gè)百分點(diǎn);房屋新開(kāi)工面積下降23.2%,降幅擴(kuò)大0.5個(gè)百分點(diǎn);房屋竣工面積30017萬(wàn)平方米,下降21.8%。截至7月末,商品房待售面積為73926萬(wàn)平方米,同比增長(zhǎng)14.5%,其中住宅待售面積增長(zhǎng)22.5%。

總體情況看,房地產(chǎn)業(yè)各項(xiàng)指標(biāo)繼續(xù)下降,難言觸底,制造業(yè)和基建增速穩(wěn)中略降。

粗鋼表觀消費(fèi)量降幅大于產(chǎn)量降幅。

據(jù)國(guó)家統(tǒng)計(jì)局最新發(fā)布的數(shù)據(jù),7月份,全國(guó)生產(chǎn)粗鋼8294萬(wàn)噸,同比下降9.0%;日產(chǎn)267.55萬(wàn)噸,環(huán)比下降12.4%。生產(chǎn)生鐵7140萬(wàn)噸,同比下降8.0%;日產(chǎn)230.32萬(wàn)噸,環(huán)比下降7.2%。生產(chǎn)鋼材11436萬(wàn)噸,同比下降4.0%;日產(chǎn)368.90噸,環(huán)比下降11.9%。1月—7月份,全國(guó)累計(jì)生產(chǎn)粗鋼6.14億噸,同比下降2.2%;生產(chǎn)生鐵5.10億噸,同比下降3.7%;生產(chǎn)鋼材8.13億噸,同比增長(zhǎng)1.3%。

從進(jìn)出口來(lái)看,7月份,我國(guó)出口鋼材782.7萬(wàn)噸,環(huán)比下降91.8萬(wàn)噸,降幅為10.5%;均價(jià)為790.1美元/噸,環(huán)比上漲17.5美元/噸,漲幅為2.3%。1月—7月份,我國(guó)累計(jì)出口鋼材6122.7萬(wàn)噸,同比增加1095.3萬(wàn)噸,增幅21.8%;出口均價(jià)為780.2美元/噸,同比下降24.8%。

7月份,我國(guó)進(jìn)口鋼材50.5萬(wàn)噸,環(huán)比下降7.0萬(wàn)噸,降幅為12.2%;均價(jià)為1764.0美元/噸,環(huán)比上漲154.2美元/噸,漲幅為9.6%。1月—7月份,我國(guó)累計(jì)進(jìn)口鋼材412.2萬(wàn)噸,同比減少29.6萬(wàn)噸,降幅為6.7%;進(jìn)口均價(jià)為1664.9美元/噸,同比下降2.0%。

由此計(jì)算,7月份,全國(guó)折合粗鋼表觀消費(fèi)量為7515萬(wàn)噸,同比下降10.7%。1月—7月份,全國(guó)折合粗鋼表觀消費(fèi)量為55404萬(wàn)噸,同比減少2532萬(wàn)噸,同比下降4.4%。粗鋼產(chǎn)量降幅小于表觀消費(fèi)量降幅,供大于求矛盾依然突出。

原燃料價(jià)格有所下降,成本支撐減弱。

從原燃料來(lái)看,與6月末相比,除噴吹煤價(jià)格穩(wěn)中有升外,其他原燃料品種均持續(xù)下降。其中,國(guó)產(chǎn)鐵精礦、煉焦煤、冶金焦和廢鋼價(jià)格降分別為2.76%、1.30%、1.93%和5.05%,噴吹煤價(jià)格環(huán)比上升0.08%。

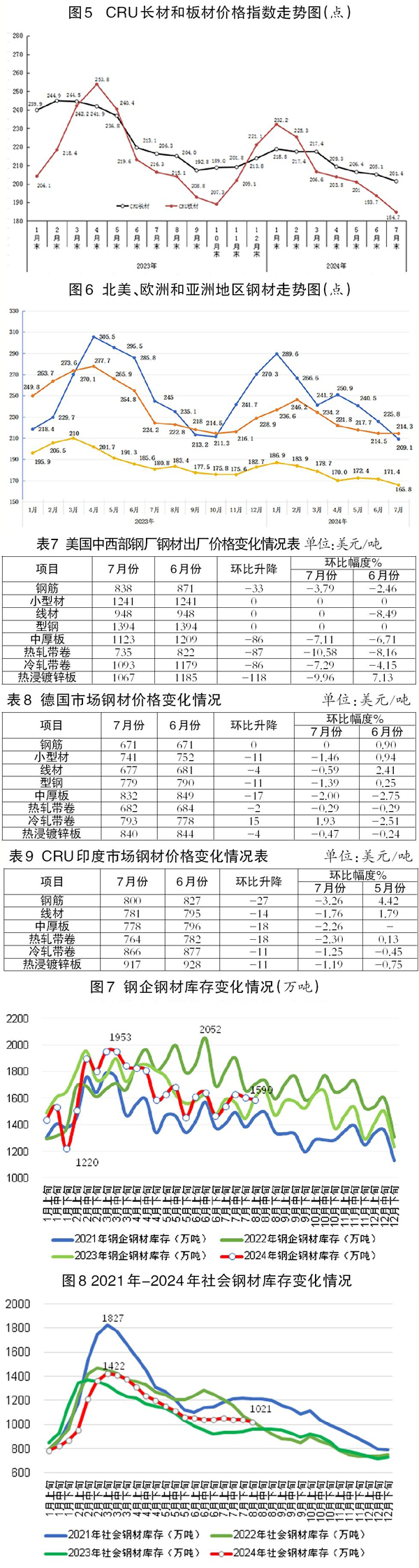

國(guó)際市場(chǎng)鋼材價(jià)格持續(xù)下降。

7月份,CRU國(guó)際鋼材價(jià)格指數(shù)為190.2點(diǎn),環(huán)比下降7.3點(diǎn),降幅為3.7%,為連續(xù)6個(gè)月下降;同比下降19.4點(diǎn),同比降幅為9.3%,降幅有所收窄。

1月—7月份,CRU國(guó)際鋼材價(jià)格指數(shù)平均值為208.1點(diǎn),同比下降19.8點(diǎn),降幅為8.7%。

長(zhǎng)材、板材價(jià)格均有所下降,板材降幅大于長(zhǎng)材。

7月份,CRU長(zhǎng)材指數(shù)為201.4點(diǎn),環(huán)比下降3.7點(diǎn),降幅為1.8%;CRU板材指數(shù)為184.7點(diǎn),環(huán)比下降9.0點(diǎn),降幅為4.6%。與去年同期相比,CRU長(zhǎng)材指數(shù)下降14.9點(diǎn),降幅為6.9%;CRU板材指數(shù)下降21.6點(diǎn),降幅為10.5%。

1月—7月份,CRU長(zhǎng)材指數(shù)平均值為210.8點(diǎn),同比下降21.7點(diǎn),降幅為9.32%;CRU板材指數(shù)平均值為206.8點(diǎn),同比下降16.0點(diǎn),降幅為7.2%。

北美、歐洲、亞洲地區(qū)鋼價(jià)指數(shù)均持續(xù)下降。

北美市場(chǎng)

7月份,CRU北美鋼材價(jià)格指數(shù)為209.1點(diǎn),環(huán)比下降16.7點(diǎn),降幅為7.4%;美國(guó)制造業(yè)PMI為46.8%,環(huán)比下降1.7個(gè)百分點(diǎn)。7月份,美國(guó)中西部鋼廠除線材和型材外,長(zhǎng)材、板材價(jià)格均持續(xù)下降。

歐洲市場(chǎng)

7月份,CRU歐洲鋼材價(jià)格指數(shù)為214.3點(diǎn),環(huán)比下降0.2點(diǎn),降幅為0.1%;歐元區(qū)制造業(yè)PMI終值為45.8%,環(huán)比持平。其中,德國(guó)、意大利、法國(guó)和西班牙的制造業(yè)PMI分別為43.2%、47.4%、44.0%和51.0%,除意大利價(jià)格由降轉(zhuǎn)升外,其他國(guó)家價(jià)格環(huán)比由升轉(zhuǎn)降。

亞洲市場(chǎng)

7月份,CRU亞洲鋼材價(jià)格指數(shù)為165.8點(diǎn),比6月份下降5.6點(diǎn),降幅為3.3%,價(jià)格持續(xù)下降;日本制造業(yè)PMI為49.1%,環(huán)比下降0.9個(gè)百分點(diǎn);韓國(guó)制造業(yè)PMI為51.4%,環(huán)比下降0.6個(gè)百分點(diǎn);印度制造業(yè)PMI為58.1%,環(huán)比下降0.2個(gè)百分點(diǎn);中國(guó)制造業(yè)PMI為49.4%,環(huán)比下降0.1個(gè)百分點(diǎn)。7月份,印度市場(chǎng)鋼材各品種的價(jià)格有所下降。

后期鋼材價(jià)格走勢(shì)分析

從宏觀經(jīng)濟(jì)形勢(shì)來(lái)看,在原燃料供給寬松的背景下,鋼材價(jià)格主要受市場(chǎng)供需兩端影響。今年前7個(gè)月,鋼鐵供給同比出現(xiàn)了一定的減量,不過(guò)還是沒(méi)有及時(shí)減到位,減量節(jié)奏也滯后于需求??偟膩?lái)看,供給仍然是決定今年后期鋼材價(jià)格走勢(shì)的關(guān)鍵因素,也是決定后期鋼鐵企業(yè)主業(yè)經(jīng)濟(jì)效益的最主要因素。鋼材需求下降是外因,是不可抵抗因素;鋼材供給是內(nèi)因,是可以通過(guò)自律控產(chǎn)降庫(kù)存調(diào)節(jié)的主動(dòng)因素。具體分析來(lái)看:

供給方面,政策層面主要受粗鋼產(chǎn)量調(diào)控政策及能耗雙控政策影響。今年4月3日,國(guó)家發(fā)展改革委產(chǎn)業(yè)司發(fā)布消息稱(chēng),2024年,國(guó)家發(fā)展改革委、工業(yè)和信息化部、生態(tài)環(huán)境部、應(yīng)急管理部、國(guó)家統(tǒng)計(jì)局會(huì)同有關(guān)方面將繼續(xù)開(kāi)展全國(guó)粗鋼產(chǎn)量調(diào)控工作,堅(jiān)持以節(jié)能降碳為重點(diǎn),區(qū)分情況、有保有壓、分類(lèi)指導(dǎo)、扶優(yōu)汰劣,推動(dòng)鋼鐵產(chǎn)業(yè)結(jié)構(gòu)調(diào)整優(yōu)化,促進(jìn)鋼鐵行業(yè)高質(zhì)量發(fā)展。為配合做好產(chǎn)能產(chǎn)量調(diào)控工作,相關(guān)部門(mén)將聯(lián)合開(kāi)展全國(guó)鋼鐵冶煉企業(yè)裝備基礎(chǔ)信息摸底工作。此外,5月29日,國(guó)務(wù)院印發(fā)的《2024—2025年節(jié)能降碳行動(dòng)方案》進(jìn)一步指出,2024年繼續(xù)實(shí)施粗鋼產(chǎn)量調(diào)控。到2025年底,與2023年相比,噸鋼綜合能耗降低2%左右。2024年—2025年,鋼鐵行業(yè)節(jié)能降碳改造形成節(jié)能量約2000萬(wàn)噸標(biāo)準(zhǔn)煤,減排二氧化碳約5300萬(wàn)噸。

值得注意的是,進(jìn)入8月份以來(lái),鋼材價(jià)格持續(xù)大幅降低,大部分鋼鐵企業(yè)已經(jīng)出現(xiàn)虧損,一些鋼鐵企業(yè)才開(kāi)始主動(dòng)調(diào)整生產(chǎn)節(jié)奏,加大檢修停產(chǎn)力度,市場(chǎng)供給有所減少,企業(yè)自發(fā)的市場(chǎng)化減產(chǎn)嚴(yán)重滯后,雖然對(duì)緩解供需矛盾也有一定作用,但已經(jīng)造成鋼鐵主業(yè)虧損的不利局面。

此外,近期來(lái)看,8月上旬,鋼協(xié)重點(diǎn)統(tǒng)計(jì)鋼鐵企業(yè)共生產(chǎn)粗鋼2003.39萬(wàn)噸,粗鋼日產(chǎn)200.34萬(wàn)噸,環(huán)比增長(zhǎng)1.52%,同口徑比去年同期下降6.94%。

從企業(yè)庫(kù)存看,8月上旬,重點(diǎn)統(tǒng)計(jì)鋼鐵企業(yè)鋼材庫(kù)存量約1590.06萬(wàn)噸,比上一旬(即7月下旬)減少14.99萬(wàn)噸、下降0.93%;比7月同旬增加49.80萬(wàn)噸、上升3.23%;比去年同旬減少15.12萬(wàn)噸、下降0.94%。盡管企業(yè)庫(kù)存同比有所下降,但7月份鋼材產(chǎn)量也是同比下降的,因此該庫(kù)存相對(duì)仍處于歷史同期高位。從社會(huì)庫(kù)存看,8月上旬21個(gè)城市5大品種鋼材社會(huì)庫(kù)存為1021萬(wàn)噸,環(huán)比減少19萬(wàn)噸,下降1.8%;比今年初增加292萬(wàn)噸,上升40.1%;比上年同期增加57萬(wàn)噸,上升5.9%。

從需求層面來(lái)看,房地產(chǎn)和基礎(chǔ)設(shè)施建設(shè)仍舊是影響行業(yè)需求變化的關(guān)鍵因素。5月17日,央行發(fā)布《中國(guó)人民銀行 國(guó)家金融監(jiān)督管理總局關(guān)于調(diào)整個(gè)人住房貸款最低首付款比例政策的通知》,優(yōu)化首付和個(gè)人貸款的相關(guān)規(guī)定。另外,住建部、自然資源部也有相關(guān)穩(wěn)房地產(chǎn)業(yè)的政策相繼推出。隨著房地產(chǎn)一系列組合拳的打出,有利于房地產(chǎn)市場(chǎng)今年探底企穩(wěn)。不過(guò),短期來(lái)看,相關(guān)政策的執(zhí)行效果有待觀察。7月份房地產(chǎn)各項(xiàng)指標(biāo)仍難言樂(lè)觀。基礎(chǔ)設(shè)施建設(shè)方面,1月—7月份,全國(guó)固定資產(chǎn)投資增速和基礎(chǔ)設(shè)施建設(shè)投資均有所放緩。隨著專(zhuān)項(xiàng)債和特別國(guó)債的發(fā)行,“兩重”的措施落地,基礎(chǔ)設(shè)施建設(shè)在用鋼需求方面能起到延緩下降的作用。從制造業(yè)來(lái)看,各行業(yè)走勢(shì)分化明顯。7月份制造業(yè)PMI為49.4,比6月份還低0.1點(diǎn),連續(xù)3個(gè)月低于榮枯線。尤其值得注意的是,汽車(chē)產(chǎn)業(yè)目前正處于去庫(kù)存階段,7月份產(chǎn)量同比下降4.8%,環(huán)比下降8.8%,預(yù)計(jì)汽車(chē)行業(yè)下半年生產(chǎn)形勢(shì)弱于上半年,對(duì)鋼鐵需求拉動(dòng)作用相對(duì)有所減弱。從家電行業(yè)來(lái)看,冰箱、洗衣機(jī)、空調(diào)三大件1月—7月份產(chǎn)量仍保持較快增速,下半年進(jìn)入淡季,對(duì)鋼材需求拉動(dòng)作用也較為有限。從機(jī)械行業(yè)來(lái)看,上半年工業(yè)增加值保持增長(zhǎng),多數(shù)產(chǎn)品產(chǎn)量同比增長(zhǎng),繼續(xù)對(duì)鋼鐵間接出口形成積極帶動(dòng)作用。綜合來(lái)看,今年后期各下游用鋼行業(yè)對(duì)鋼鐵需求進(jìn)一步分化,用鋼需求下降的占多數(shù),預(yù)計(jì)總體需求弱于上半年。

后期需要關(guān)注的主要問(wèn)題:

一是加大自律控產(chǎn)的力度、調(diào)整節(jié)奏,以匹配下降的現(xiàn)實(shí)需求。如前所述,面對(duì)需求不足的現(xiàn)實(shí),供給沒(méi)有及時(shí)調(diào)整和調(diào)整到位,導(dǎo)致當(dāng)前供求矛盾加劇、鋼材價(jià)格下行、鋼企利潤(rùn)下滑的主要因素。因此,建立合理健康的供需平衡秩序尤為重要。行業(yè)目前面臨的主要問(wèn)題在需求側(cè),解決問(wèn)題的辦法在供給側(cè)。今年第1季度以來(lái),在鋼協(xié)的號(hào)召下,多數(shù)鋼鐵企業(yè)形成了共識(shí),自律控產(chǎn)降庫(kù)存取得了階段性成果,這一成果已經(jīng)充分表明,自律控產(chǎn)是應(yīng)對(duì)鋼鐵有效需求不足的重要抓手。

根據(jù)中國(guó)鋼材價(jià)格指數(shù)(CSPI),截至8月16日,CSPI指數(shù)為91.38點(diǎn),為今年初以來(lái)的最低值。CSPI已經(jīng)連續(xù)4周低于100點(diǎn)。近期,部分地區(qū)Ⅲ級(jí)螺紋鋼價(jià)格已經(jīng)連續(xù)跌破3000元/噸。

7月份,不少鋼鐵企業(yè)虧損嚴(yán)重,行業(yè)形勢(shì)嚴(yán)峻。在此背景下,鋼鐵企業(yè)應(yīng)繼續(xù)保持戰(zhàn)略定力,加大力度控制產(chǎn)量降低庫(kù)存,進(jìn)一步匹配下降的市場(chǎng)需求,才能持續(xù)保持市場(chǎng)穩(wěn)定運(yùn)行。堅(jiān)決按照“三定三不要”的經(jīng)營(yíng)原則特別是“以效定產(chǎn),不要產(chǎn)生經(jīng)營(yíng)性失血”原則組織生產(chǎn),下半年要充分認(rèn)識(shí)到少減產(chǎn)、減產(chǎn)慢對(duì)自己對(duì)行業(yè)不利,多減產(chǎn)、減產(chǎn)快對(duì)自己對(duì)行業(yè)有利,以自律減產(chǎn)實(shí)際行動(dòng)為行業(yè)高質(zhì)量發(fā)展和全體職工的美好生活創(chuàng)造良好的經(jīng)濟(jì)效益基礎(chǔ)。

二是鋼材出口量仍保持高位,國(guó)際貿(mào)易風(fēng)險(xiǎn)正在不斷加劇。今年初以來(lái),鋼材的高出口持續(xù)引發(fā)國(guó)際市場(chǎng)的關(guān)注。根據(jù)海關(guān)總署統(tǒng)計(jì)數(shù)據(jù),7月份,我國(guó)出口鋼材782.7萬(wàn)噸,環(huán)比下降10.5%。1月—7月份,我國(guó)累計(jì)出口鋼材6122.7萬(wàn)噸,同比增加1095萬(wàn)噸,增幅達(dá)21.8%;累計(jì)出口均價(jià)為788.5美元/噸,同比下降33.4%。出口大幅增加,出口均價(jià)大幅下跌。在此情況下,今年初以來(lái)我國(guó)遭受貿(mào)易救濟(jì)原審案件明顯增加。截至今年7月末,原審案件已達(dá)13起(2021年7起、2022年4起、2023年4起),接近前3年之和。隨著貿(mào)易救濟(jì)原審案件的增加,后期我國(guó)鋼材出口面臨的風(fēng)險(xiǎn)正在累積,需持續(xù)保持關(guān)注。

《中國(guó)冶金報(bào)》(2024年08月28日 07版七版)