陳清明

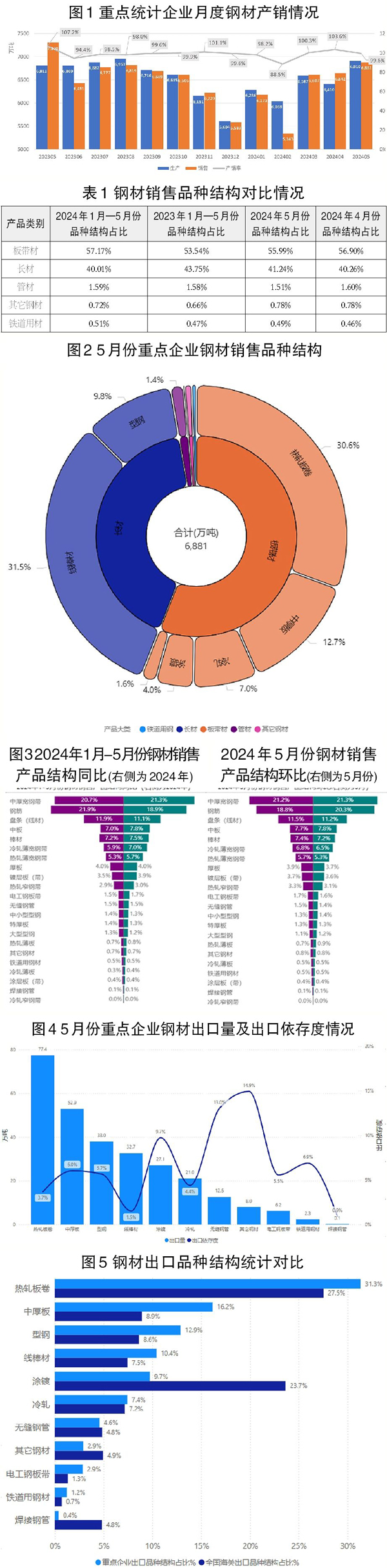

5月份,全國粗鋼、鋼材產(chǎn)量分別為9286萬噸、12270萬噸,同比分別增長2.7%、3.4%。納入營銷月報的重點統(tǒng)計鋼鐵企業(yè)(下稱重點企業(yè))鋼材產(chǎn)量為6910萬噸,同比增長1.5%。鋼材產(chǎn)量同比由降轉(zhuǎn)升,環(huán)比也明顯增長,部分鋼鐵企業(yè)生產(chǎn)強度有所加大,控產(chǎn)壓力仍存。5月份,重點企業(yè)鋼材銷售量為6881萬噸,同比下降5.8%。當前市場需求仍然偏弱,5月份產(chǎn)銷率快速回落至99.6%。

1月—5月份,全國粗鋼產(chǎn)量為43861萬噸,同比下降1.4%;鋼材產(chǎn)量為57405萬噸,同比增長2.9%。1月—5月份,重點企業(yè)鋼材產(chǎn)量為32232萬噸,同比下降2.2%。

板帶材產(chǎn)量增長較為明顯

5月份,重點企業(yè)鋼材產(chǎn)量為6910萬噸,同比增加99萬噸,增長1.5%。其中,板帶材產(chǎn)量增長較為明顯,中厚寬鋼帶、冷軋薄寬鋼帶、鍍層板帶分別增長6.8%、11%、11.8%;建筑材鋼筋產(chǎn)量繼續(xù)下降,同比下降6.5%。

長材銷售占比環(huán)比略有回升

5月份,重點企業(yè)銷售鋼材6881萬噸,其中板帶材、長材、管材、鐵道用材、其他鋼材占比分別為55.99%、41.24%、1.51%、0.49%、0.78%。長材銷售占比環(huán)比略有回升。

5月份,在重點企業(yè)銷售品種中,線棒材(鋼筋、盤條,后同)占比為31.5%,熱軋卷板(熱軋薄板、中厚寬鋼帶、熱軋薄寬鋼帶、熱軋窄鋼帶,后同)占比為30.6%,中厚板(特厚板、厚板、中板,后同)占比為12.7%。

5月份,鋼筋占比繼續(xù)回升,線材小幅回落;中厚寬鋼帶、中板占比均小幅增加0.1個百分點。

海關(guān)統(tǒng)計涂鍍產(chǎn)品出口占比較高

5月份,重點企業(yè)出口鋼材278.2萬噸,出口比例約為4.04%。其中,板帶材、長材、管材、鐵道用材、其他鋼材分別出口184.6萬噸、70.6萬噸、12.7萬噸、2.3萬噸、8萬噸,占比分別為66.4%、25.4%、4.6%、0.8%、2.8%。

5月份,重點企業(yè)出口量較高的品種為熱軋卷板、中厚板及型鋼產(chǎn)品,分別為77.4萬噸、52.9萬噸、38萬噸,出口量占其各自銷量的比例(出口依存度)分別為3.7%、6%、5.7%。無縫鋼管出口12.6萬噸,出口依存度為13%。

從出口結(jié)構(gòu)對比看,5月份重點企業(yè)熱軋卷板、中厚板、型鋼、線棒材出口量占比繼續(xù)高于全國海關(guān)統(tǒng)計占比水平,涂鍍產(chǎn)品海關(guān)統(tǒng)計占比較高。

1月—5月份,重點企業(yè)累計出口1379.5萬噸,同比增加124萬噸,增長9.9%。其中,熱軋卷板累計出口432.4萬噸,同比增長33.4%;型鋼出口177.9萬噸,同比增長25.3%。

重點企業(yè)鋼材內(nèi)銷占比為95.96%

5月份,重點企業(yè)內(nèi)銷鋼材量為6602萬噸,內(nèi)銷占比為95.96%。其中,通過直供、分銷、分支機構(gòu)銷售、零售等渠道銷售占比分別為48%、34%、12.5%、5.5%。

5月份,通過直供、分支機構(gòu)渠道的銷售占比環(huán)比繼續(xù)下滑0.7個百分點、0.1個百分點,分銷占比增加0.6個百分點。

在直供及分支機構(gòu)銷售渠道上,板帶材銷售占比多數(shù)月份超過60%;在分銷渠道上,長材占比在60%左右;在零售渠道上,長材、板帶材占比基本相當。

從月度各個產(chǎn)品類別渠道占比來看,鐵道用材直供占比超過70%,其次管材直供占比超過60%,板帶材直供占比超過50%;分銷渠道方面,長材占比最高,接近50%,其后分別為管材、板帶材。

鋼材內(nèi)銷流向結(jié)構(gòu)情況

鋼材流向結(jié)構(gòu)概況

5月份,鋼材內(nèi)銷按照區(qū)域流入量方面,華東地區(qū)流入量占比為43.3%,華北地區(qū)流入量占比為21.3%,中南地區(qū)流入量占比為19.3%,西南地區(qū)流入量占比為7%,東北地區(qū)流入量占比為4.2%、西北地區(qū)流入量占比為4.9%。華東地區(qū)、華北地區(qū)、中南地區(qū)合計占比為83.9%,三地占比環(huán)比基本持平。

從流向同比數(shù)據(jù)看,5月份,華東地區(qū)、華北地區(qū)流入占比分別下降0.5個百分點、0.4個百分點,中南地區(qū)上升0.9個百分點,西北地區(qū)、東北地區(qū)占比分別上升0.3個百分點、0.5個百分點。

區(qū)域流向特征分析

從流入品種結(jié)構(gòu)看,華北地區(qū)的鐵道用材流入量占比較高,華東地區(qū)的長材、板帶材占比最高,華東地區(qū)、華北地區(qū)在管材方面占比基本相當。

從細分品種看,5月份,西北地區(qū)、西南地區(qū)流入的主要為線棒材,占比分別為62.6%、46.6%;華北地區(qū)、東北地區(qū)熱軋卷板流入占比分別為48.6%、37.1%,占比較大;華東地區(qū)、中南地區(qū)線棒材、熱軋板材相對均衡。

各區(qū)域每月流向結(jié)構(gòu)對比分析

華東地區(qū)流入品種占比較大的為線棒材、熱軋卷板、中厚板等產(chǎn)品。中南地區(qū)線流入量占比較大的品種也是線棒材、熱軋卷板及中厚板。華北地區(qū)流入量最大的為熱軋卷板,占比接近50%。東北地區(qū)熱軋卷板、棒材流入量占比較大。西南地區(qū)流入主要品種為線棒材,但占比同比下滑,熱軋卷板占比相應(yīng)提升。線棒材也是西北地區(qū)流入的最主要品種。

去庫存速率邊際放緩

5月份末,重點企業(yè)庫存量為1927萬噸,較4月末減少52萬噸,庫存繼續(xù)下降。其中,線棒材下降67萬噸,下降10.2%;中厚板增加14萬噸,增加6%。

隨著市場需求的持續(xù)偏弱,重點企業(yè)去庫存難度加大,去庫存速率邊際放緩。

從鋼協(xié)監(jiān)測的鋼材社會庫存看,5月末5大鋼材品種社會庫存共計1061萬噸,較4月末下降138萬噸,下降11.5%??傮w來看鋼廠、市場庫存均在下降。

鋼鐵企業(yè)應(yīng)理性客觀看待市場需求,鋼價的短期反彈并未改變下游需求依然偏弱的市場格局,企業(yè)仍需結(jié)合下游需求變化及自身優(yōu)勢、區(qū)域市場特點等,深入調(diào)研,以效益為核心目標,主動降低生產(chǎn)強度,聚焦產(chǎn)品和市場差異化,避免落入“同質(zhì)化”及“價格戰(zhàn)”陷阱。

《中國冶金報》(2024年07月17日 07版七版)